- Door

- Stefan Walthie

- geplaatst op

- 13 november 2015 08:00 uur

Dit keer bekijken we de jaarcijfers van Denit Hosting Solutions. Een webhoster uit onze hoofdstad, waarvan de finance manager op de website aangeeft dat zij financieel gezond zijn, wat een geruststellend gevoel is voor hen zelf en voor ons. Laten we eens kijken of de jaarcijfers het daar mee eens zijn.

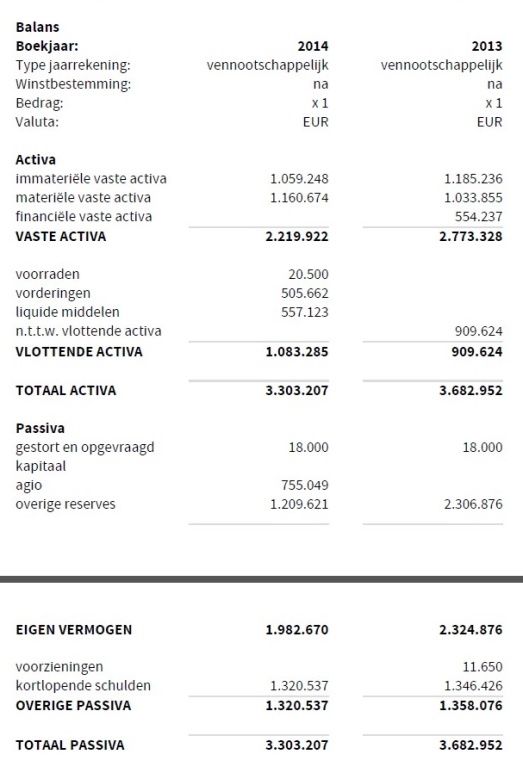

De balans

Als we de jaarcijfers bekijken, valt als eerste op dat er slechts twee sets jaarcijfers zijn gedeponeerd, die van 2013 en die van 2014. Ook zien we een post ‘nog toe te wijzen vlottende activa’ in 2013. De meest voor de hand liggende verklaring hiervoor lijkt een omzetting van de ondernemingsvorm naar een besloten vennootschap te zijn in 2013. De posten op de balans zijn namelijk van een grootte, dat het onwaarschijnlijk lijkt dat Denit pas in 2013 is gestart.

Navraag bij Denit zelf leert ons dat de reden hiervoor is, dat er in 2013 een herstructurering heeft plaatsgevonden van de ondernemingsstructuur met als doel een bedrijfseconomische optimalisatie. Als gevolg van deze herstructurering zijn de activiteiten van Denit Internet Services BV ondergebracht in een in 2013 nieuw opgerichte vennootschap. Denit Internet Services BV bestaat reeds vanaf 1999.

Verder lijkt het aan de activazijde goed te gaan met Denit. Er is in het verleden geïnvesteerd in immateriële activa, wat vaak goodwill is bij bijvoorbeeld overname van een andere onderneming of een klantenportefeuille. Ook stijgen de materiële vaste activa, wat aan lijkt te geven dat er in 2014 in ieder geval meer is geïnvesteerd in zaken als dataservers dan dat er op is afgeschreven. Met ruim 5,5 ton aan liquide middelen lijkt Denit zich voorlopig ook geen zorgen te hoeven maken over de portemonnee.

Aan de andere kant van de balans zien we zaken die juist weer een minder rooskleurig beeld lijken te weerspiegelen. De post overige reserves daalt van 2,3 miljoen in 2013 naar 1,2 miljoen in 2014. Vaak duidt dit op een jaar waarin er flink verlies is gemaakt. Toch lijkt er hier iets anders aan de hand te zijn. We zien in 2014 namelijk ook een post agioreserve ontstaan van ruim 750.000 euro, wat ook tot het eigen vermogen mag worden gerekend. Agioreserve ontstaat op het moment dat er aandelen worden uitgegeven boven de nominale balanswaarde. Ondanks dat daalt het eigen vermogen alsnog met ongeveer 3,5 ton. Toch lijkt het er eerder op dat er een flinke post dividend is uitgekeerd in 2014, dan dat er daadwerkelijk verlies is gemaakt.

De overige balansposten, met name de liquide middelen, en de ratio’s, die we hierna bespreken, zijn té positief om een verlies aan te duiden. Het lijkt een veel logischer verklaring, dat er boekhoudkundig is geschoven met gelden.

De reden dat ik dit beweer, is het feit dat er in 2013 financiële vaste activa zijn van ruim 5,5 ton die in 2014 volledig weg zijn. Financiële vaste activa, zeker bij bedragen van de orde van grootte, zijn vaak uitgeleende gelden. Als het vermoeden klopt dat dit een lening aan de aandeelhouder is, welke is afgelost met uitgekeerd dividend, dan is er dus in 2014 geen 3,5 ton verlies gemaakt, maar ruim 2 ton winst.

Denit weet ons te melden dat de agioreserve inderdaad gevolg is van de eerder genoemde herstructurering. Ook bevestigen zij ons vermoeden dat er geen verlies is gemaakt, maar dat er dividenden zijn uitgekeerd. Er blijkt ook een fout te zijn geslopen in hetgeen de Kamer van Koophandel heeft gepubliceerd. Denit geeft in een gesprek namelijk aan dat er nooit een post financiële vaste activa op de balans heeft gestaan, maar dat dit simpelweg onder vlottende activa hoort te staan.

De ratio’s

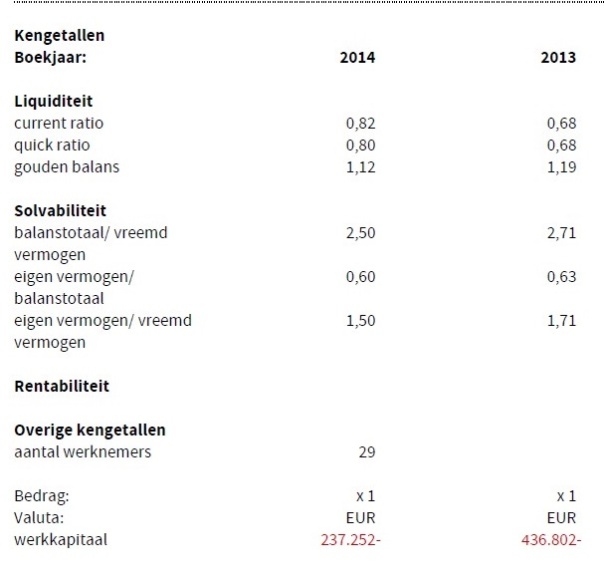

De ratio’s van Denit lijken op basis van de beschikbare cijfers op het eerste gezicht matig.

De current ratio, de verhouding tussen de kortlopende vorderingen en de kortlopende schulden, komt in 2014 uit op 0,82. Simpel gezegd betekent dit, dat als het bedrijf al haar direct opeisbare schulden aflost met haar direct opeisbare vorderingen, zij aan de vorderingen ongeveer 18% tekort komt. Het werkkapitaal is in 2014 negatief. De uitkomst van -/- 237.252 euro betekent dat er bijna 2,5 ton tekort is als de kortlopende schulden en de kortlopende vorderingen met liquide middelen tegen elkaar worden weggestreept.

De gouden balansregel komt uit op 1,12, wat lijkt aan te tonen dat het bedrijf het moeilijk heeft. Deze ratio laat namelijk zien in hoeverre de vaste activa met langlopende schulden danwel eigen vermogen zijn gefinancierd. Een ongezond bedrijf zal een gouden balansregel hebben van meer dan 1, een gezond bedrijf zit hieronder. Dat Denit hier in het bekeken jaar boven de 1 zit toont aan dat het bedrijf minder goed gefinancierd is. Dit blijkt echter totaal niet uit een solvabiliteitsratio van 0,60. Dit betekent dat de balans van Denit voor 60% uit eigen geld en vermogen bestaat.

In een reactie hierop geeft de hoster zelf aan dat de schuldpositie van Denit Hosting Solutions wordt vertekend door de overlopende post vooruit gefactureerde bedragen. Deze post betreft gelden van klanten voor de diensten die in een volgend jaar pas door Denit worden geleverd. Zonder deze ‘schuld’ zouden de ratio’s aanzienlijk verbeteren. Het werkkapitaal zou hierdoor ook positief uitvallen.

De conclusie

Een negatief ingestelde geest zou heel makkelijk kunnen verklaren dat het allemaal niet zo heel rooskleurig is bij Denit Hosting Solutions. De stelling die men op de website heeft geplaatst over financieel gezond zijn, lijkt op het eerste gezicht dan ook misplaatst. Uiteindelijk blijkt uit een gesprek met het bedrijf dat het teruglopen van het eigen vermogen een administratieve keuze is en geen gevolg van een verliesjaar. Een van de belangrijkste indicaties voor de stelling dat het allemaal niet zo slecht gesteld is met deze hoster, zijn de ratio’s. Deze voldoen wellicht nog niet aan de vuistregels die wijze heren ooit hebben vastgesteld voor gezonde ondernemingen, maar ze laten wel een flink stijgende lijn zien. Dit zijn geen dingen die een slecht presterend bedrijf laat zien. Dit gekoppeld aan een ruime hoeveelheid cash geld en een meer dan voldoende percentage eigen vermogen lijken sterke indicatoren dat we ons geen enkele zorg hoeven te maken om Denit, iets dat door het bedrijf zelf ook wordt bevestigd.