- Door

- Stefan Walthie

- geplaatst op

- 17 juni 2016 09:00 uur

Dit keer bekijken we de jaarcijfers van Provider. Een hoster uit Nijmegen die, volgens de eigen website, oplossingen voor haar klanten zoekt vanuit hun nieuwsgierigheid, liefde voor techniek en hun innovatieve karakter. De vraag is dan natuurlijk of nieuwsgierigheid ook de rekeningen betaalt.

De balans

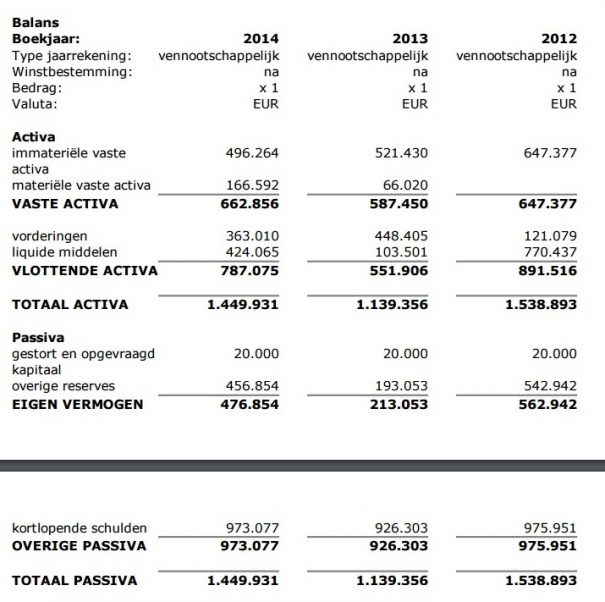

Een van de eerste zaken die opvalt op de balans, is een behoorlijke post aan immateriële vaste activa. Dit zijn vrij vertaald kosten die zijn betaald voor dingen die je niet kunt vasthouden. Het meest voorkomend op een balans is hierbij goodwill. Dit zou betekenen dat er bijvoorbeeld een bedrijf is overgenomen waarbij er meer is betaald dan de daadwerkelijke waarde van de aandelen op de balans. Belangrijk bij Provider is dat er jaarlijks zo’n 125.000 euro op deze balanspost wordt afgeschreven. Waarom dat belangrijk is, daar komen wij straks op terug.

Er wordt volgens de balans ook goed geïnvesteerd in vaste activa. Deze nemen toe van nul in 2012, 66.000 in 2013 naar ruim 166.000 euro in 2014. Dat er in 2012 geen vaste activa op de balans staat hoeft overigens niet te betekenen dat zij geen zaken als servers en dergelijke in bezit hadden. Het meest voor de hand liggende lijkt te zijn dat Provider tot die tijd deze spullen via een operational lease-constructie had gefinancierd. Hierbij worden servers juridisch geen eigendom en komen daardoor niet op de balans.

Er is weliswaar een behoorlijke reserve in het bedrijf aanwezig, maar een opvallend iets is de flinke daling in 2013 van bijna 3,5 ton. Een kwade geest zo hierbij direct kunnen concluderen dat er een paar ton verlies is gemaakt, maar hierbij zijn een aantal kanttekeningen te maken. Allereerst is daar de afschrijvingen op de immateriële vaste activa. Dit zijn op de resultatenrekening wel kosten, maar hier staan geen uitgaven tegenover. Het operationele resultaat is dus feitelijk 125.000 euro hoger dan wordt weergegeven. Een andere kanttekening is die van de boerenlogica. Het is onlogisch om aan een verlies te denken als er een flinke reserve is opgebouwd en deze een jaar later weer met eenzelfde bedrag toeneemt. Het lijkt er dus sterk op dat er in 2013 een groot dividend is uitgekeerd aan de aandeelhouder(s), waardoor de reserves zijn afgenomen.

De ratio’s

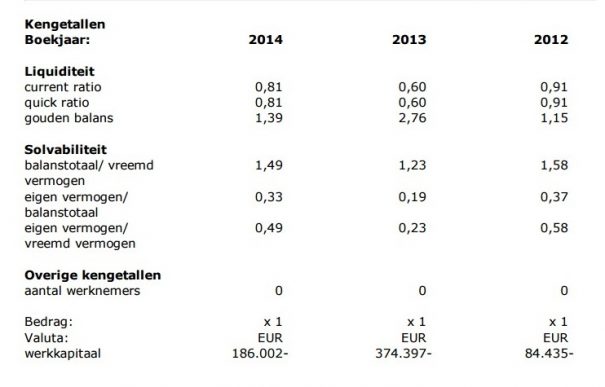

De ratio’s van Provider lijken op basis van de beschikbare cijfers matig. De current ratio, de verhouding tussen de kortlopende vorderingen en de kortlopende schulden, komt in 2014 uit op 0,81. Simpel gezegd betekent dit, dat als het bedrijf al haar direct opeisbare schulden aflost met haar direct opeisbare vorderingen, zij aan de vorderingen ongeveer een vijfde tekort komt. Het werkkapitaal is in 2014 negatief. De uitkomst van -186.002 euro betekent dat er bijna 2 ton tekort is als de kortlopende schulden en de kortlopende vorderingen met liquide middelen tegen elkaar worden weggestreept.

Een belangrijke factor hierin is de grote post kortlopende schulden op de balans van bijna 1 miljoen euro. Deze wordt namelijk in de berekeningen meegenomen als schuld. Het is echter vrij gebruikelijk in de branche om afgenomen abonnementen, die doorgaans vooruit worden betaald, te boeken in het jaar waar zij betrekking op hebben. In het jaar dat de abonnementen worden afgenomen worden deze vaan als kortlopende schuld geboekt, terwijl dit dus eigenlijk omzet is. In dat geval zou een grote post kortlopende schulden voor provider juist een heel positief iets zijn.

De gouden balansregel komt uit op 1,39, wat ogenschijnlijk aantoont dat het bedrijf het moeilijk heeft. Deze ratio laat namelijk zien in hoeverre de vaste activa met langlopende schulden danwel eigen vermogen zijn gefinancierd. Een ongezond bedrijf zal een gouden balansregel hebben van meer dan 1, een gezond bedrijf zit hieronder. Dat Provider hier in het bekeken jaar boven de 1 zit toont op het eerste gezicht aan dat het bedrijf niet goed gefinancierd is. Hierbij lijkt echter de grote post kortlopende schulden de grootste boosdoener te zijn, wat dus mogelijk helemaal geen ‘echte’ schulden zijn. Dit blijkt ook wel uit een solvabiliteitsratio van 0,33. Dit betekent dat de balans van Provider voor 33% uit eigen geld en vermogen bestaat, wat heel goed is.

De conclusie

Wie een beetje verder kijkt dan zijn of haar spreekwoordelijke neus lang is, lijkt te kunnen zeggen dat het goed gaat met Provider. De balans, en dan vooral de ratio’s hieruit, lijken een ander beeld te geven, maar het sterke vermoeden bestaat dat dit vanuit een boekhoudkundig besluit is ingegeven en niet vanuit een operationeel verlieslatend bedrijf. Er zijn flinke reserves aanwezig en er is behoorlijk wat cash geld in het bedrijf. Dit zijn geen dingen die bij een bedrijf in zwaar weer passen.